- 新开发银行的发展创新

- 论中国对外经济合作的发展——理论建构与内核深化

- 日本民主党时代的对俄关系及战略性展望

- 亚太两强竞争性合作格局趋势与中国外交

- 亚太区域架构变动的现状与前景

- 美国液化天然气出口前景与中国

- "保护海外能源利益" 国际学术研讨会综述

- 中国周边安全的新认知: 特点、功能与趋势

- 新时期中国国际角色定位的内涵与意义

- 中美中东政策比较——理念、政策与贡献

- “中澳对话:G20与地区倡议”国际学术研讨会综述

- 全球经济治理的新态势、中国的新角色及中国智库的新任务

- 印度可以为金砖国家合作做出新贡献

- 中俄关系2015:高调前行、道路曲折

- 发展中国家建构自己理论的必要性

- 中国智慧与力量造福世界

- 中美新型大国关系有助国际关系稳定

- 金砖国家将建立更密切合作伙伴关系

- 中国中标印尼高铁 日本又挨一记闷棍

- 南非的“金砖”身份不可代替

鉴于改革开放后中国经济的快速发展,到20世纪末,国际社会已开始关注人民币国际化问题。[1] 2008年,全球金融危机爆发后,现行国际货币体系的弊端暴露无遗。由此,包括中国在内的金砖国家再次呼吁改革国际货币体系。2009年,中国人民银行行长周小川发表文章讨论国际货币体系的改革,[2] 引起国际上的广泛关注并认为是中国关于人民币国际化的官方声音,自此人民币国际化的学术研究与现实发展都不断推进。[3] 但人民币国际化是一个系统工程,绝非单一经济规模因素所能决定。推进人民币国际化,应该是中国未来的一项国策,而不仅仅是一项经济政策。基于此,本文试图对近年来国内外有关人民币国际化的热烈讨论和人民币国际化的快速进展加以反思性回顾,并尝试分析其中潜在的问题,提出可能的应对方案。

一、问题的提出与既有研究

1978年,中国进入改革开放新时期,自此,中国经济持续稳步增长,而世界也见证了具有中国特色的经济奇迹。[4] 1980年,中国经济总量位列全球第十二位,仅占美国经济总量的8.73%;2010年中国经济总量已经跃居世界第二;到目前为止,中国经济总量已占美国经济总量的50%以上。同时,中国成为全球最大的贸易国家。但另一方面,直到2009年,人民币都没有任何重要影响力。尽管有关人民币国际化的问题早在20世纪末便已提出,但直到2008年国际金融危机爆发后,这一问题才逐渐成为讨论焦点。

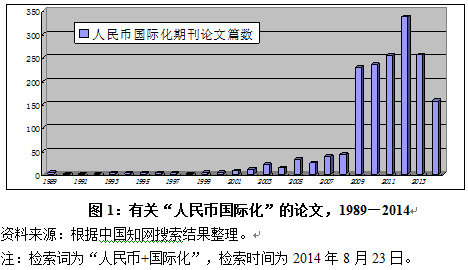

纵观国内有关人民币国际化的研究,在2000年前相关文献数量极少,在2000—2008年间发展缓慢,但这一情况在2009年后发生了重大改变(图1)。可以认为,对人民币国际化的热情在2009年之后迅速高涨;甚至有人预言,全球化的人民币将在2030年出现。[5] 具体而言,对于人民币国际化的既有研究主要集中于四个方面:人民币国际化的前景预测;影响人民币国际化的主要因素;人民币国际化对中国、亚洲及世界货币金融体系的影响;人民币国际化的时机与战略选择。

第一,有关人民币国际化的前景预测。多数学者认为人民币短期内难以成为主要的国际货币。但就其长期发展前景而言,主要有两派观点:一是认为人民币国际化大致要到本世纪中叶才能完成,如陈彪如认为人民币将在21世纪上半叶成为与美元、欧元并驾齐驱的国际货币,郭建伟等则将时间界定为建国100周年左右,张之骧则为人民币国际化设想了从周边货币到金融计价货币再到储备货币的三步走战略,还有外国学者认为人民币的国际化将是2025年以后的事情;[6] 另一派相对更为乐观,将人民币完成国际化的时间界定在2020—2030年左右,如李稻葵、李建军、宗良及部分外国学者。[7]

第二,人民币国际化的主要障碍。根据主权国家货币成为国际货币的三个条件,即可兑换性、普遍接受性和流动性[8],人民币国际化主要面临三个问题:人民币不可自由兑换,这是最大障碍;[9] 中国金融市场不发达、金融改革尚未完成,与发达国家金融体系存在很大差距;[10] 人民币汇率弹性僵化。[11]

第三,人民币国际化的影响。对中国而言,人民币国际化的影响在于:一是提升国际地位与话语权,降低对外贸易的汇率风险,减少巨额外汇储备的潜在或现实损失,并获得铸币税等;[12] 二是可倒逼国内金融体制、经济改革,使中国经济更具可持续性;[13] 三是可能给中国带来风险甚至引发金融危机。[14] 对亚洲而言,人民币汇率已经成为东亚货币汇率的名义锚,[15] 有学者甚至认为全球已经进入美元、欧元及人民币三个货币区。[16] 当然,也有学者认为美元才是亚洲货币的名义锚。[17] 同时,由于亚洲政治与历史问题,人民币国际化在亚洲的影响受日本、韩国因素掣肘。[18] 就全球而言,人民币国际化将有助于维护全球金融稳定,消除国际货币体系脆弱与危机频发的根源。[19] 人民币成为储备货币,也有利于非储备货币国家。[20]

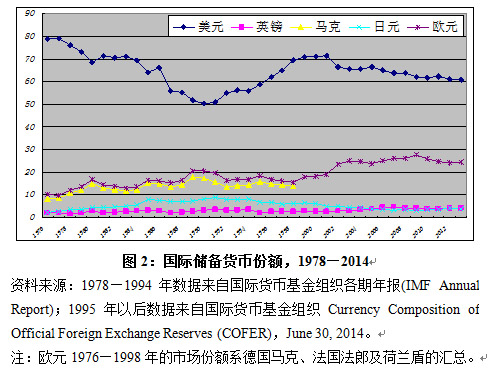

第四,人民币国际化的时机与路径选择。大部分学者认为,伴随着中国经济的持续增长,人民币国际化将水到渠成。[21] 但也有学者指出,目前还不是推进人民币国际化的时机。[22] 也有学者指出,货币国际化不需要满足所有条件;同时外部条件也会推动人民币国际化进程,因此国际金融危机的爆发对中国来说既是挑战也是机遇,是推进人民币国际化的绝好机会。[23] 对于推进人民币国际化的具体步骤,既有文献中已浮现出一种共识,即从周边货币到亚洲区域货币再到全球性国际货币,从贸易计价结算到投资货币再到国际储备货币的发展路径(表1)。[24]

回顾国内外有关人民币国际化的研究可以发现,上述四个方面的研究结论虽然不尽一致,但总体是支持现阶段人民币国际化的路径。对于人民币国际化面临的问题,现有文献分析得非常透彻。但多数学者对于人民币国际化的研究都局限于对经济与金融因素的考察,而对政治、军事因素在国际货币崛起中的影响关注极少。[25] 事实上,如果缺乏美国那样的政治与军事影响力,即使中国成为经济规模最大的国家,人民币也很难超越美元。[26] 总而言之,现有的对人民币国际化的分析遗漏了重要的内容,这是本文试图弥补的地方。

二、货币国际化的历史经验与教训

历史上,英镑、美元、德国马克、日元及欧元都经历了国际化历程,其经验教训对人民币国际化有着重要启发。本节主要通过三个案例加以探讨。

(一)英镑与美元的角力及美元的一枝独秀

19世纪末,美国逐渐取代英国成为全球最大经济体,但得益于工业革命及大英帝国扩张的英镑依然保持着主要国际货币的地位。尽管美国经济超越英国,但其货币美元并没有相应地成为全球主要储备货币。在全球储备货币中,美元曾在1928年拥有4.6%的份额,但受1929年开始的大萧条影响,这一份额在1933年跌落至0.3%。到1949年,美元的储备货币份额只有6.8%,而英镑的份额又攀升到13.7%。同时,应该注意到,1950年美国的经济规模已是英国的4.19倍,占世界经济总量的27.29%。[27] 这表明,美国经济崛起后的一段时间内,美元地位仍然远远逊色于英镑。

导致上述现象的原因在于:第一,英国金融体系在20世纪前后始终处于领先地位。英国中央银行成立于1694年,是世界上最古老的中央银行,而且在18世纪末伦敦已经成为世界金融中心,而美国在1914年才成立中央银行。第二,英国拥有庞大的海外殖民地和强大的军事存在。[28] 20世纪的两次世界大战使英国元气大伤,海外殖民地纷纷独立,而美国却从两次世界大战中获得进一步的发展机会。第三,20世纪30年代的大萧条使美国经济也遭到严重打击,下降幅度高达24.15%。由于经济增长的衰退,美元作为国际货币的地位出现倒退。[29] 而英镑的国际货币惯性仍然存在,延缓了它的衰落。虽然20世纪初英国就开始走向衰落,在两次世界大战中进一步遭到打击,但惯性作用使得英镑依然有很大市场,尤其是在原英国殖民地区域,因此英镑在此后一段时间内仍然处于国际货币金融体系的中心。

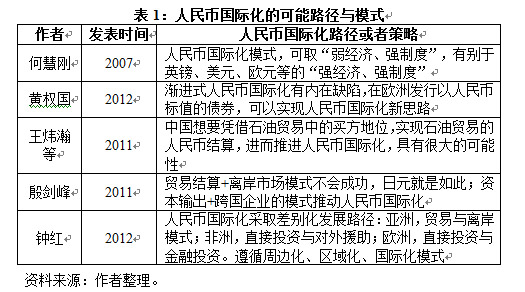

但20世纪注定是美元的世纪。一方面,1944年召开的布雷顿森林国际货币会议,标志着二战后以美元为主导的国际货币体系正式形成。得益于其“官方”身份,美元顺理成章地成为主要的国际货币。1973年布雷顿森林体系崩溃时,美元占有国际储备货币的份额为64.5%,英镑则只有4.2%。[30] 另一方面,二战后,英国经济长期萎靡不振,逐步走向衰败,沦落为发达国家的二级梯队成员。与此同时,无论在经济或者军事方面美国都是世界超级大国,美元的霸主地位即使在布雷顿森林体系解体后也依然得以维持(图2)。继布雷顿森林体系之后,国际货币体系进入牙买加体系时期,美元的国际储备货币地位持续下降,1990年美元降到50%,随后开始恢复。1996年后,美元的国际储备货币市场份额持续保持在60%以上(图2)。需要指出的是,图2并没有计算那些未报告币种的国家,考虑到这些国家的外汇储备中有相当一部分是美元,因此美元的实际市场份额可能更高。而同一时期英镑的国际储备市场份额一直维持在5%以内的低水平,再也无法与美元相匹敌。

(二)德国马克及欧元的国际作用

二战后,德国经济开始复苏且经济规模长期位列全球第三。同时,德国吸取二战期间物价飞涨的教训,该国中央银行始终严控通货膨胀,因而二战后的德国物价保持惊人的稳定。在七国集团中,德国通货膨胀表现最佳。1970—1989年间,德国的平均通货膨胀率为3.9%。同期美英等国都高于德国。与此相应,德国马克成为名副其实的硬通货,并稳步发展为具有重要影响的国际货币。[31] 尽管德国经济规模小于日本,但马克却受到各方青睐。如图2所示,1976—1998年间,马克作为国际储备货币的平均份额大致是日元的两倍。

1999年,欧洲中央银行正式成立,欧元成为11国的共同货币,德国马克、法国法郎、荷兰盾等货币成为历史。凭借德国马克的良好声誉且得益于欧元区的经济规模和金融经济一体化优势,欧元国际化不断发展。进入21世纪后,欧元在国际外汇储备市场的平均份额为25%左右。尽管欧元启动初期的国际化发展较快,但最近10年几乎没有什么进展。2009年高峰期后,由于受到金融危机与债务危机的双重影响,欧元的储备货币市场份额进一步下滑(图2)。

(三)日元国际化

二战后,日本经济在美国的帮助下获得了空前发展,经济规模一跃成为全球第二。与德国马克相比,日元的国际地位要逊色许多(图2)。1984年,日本政府正式启动日元国际化进程。[32] 随后,日本政府还成立了日元国际化研究组,专门制定政策促进日元国际化。[33] 但政府支持并未实现日元国际地位的大幅度提升。除20世纪90年代以前有过小幅提升外,日元的国际地位从1991年开始持续下滑。2013年12月31日,日元的国际储备货币份额只有3.85%,比1983年的4.9%还要低1个百分点。事实上,不只是日元的储备货币地位下滑,日元的报价货币地位也有较大幅度下滑。日元国际化不成功有多方面的原因。经济上,自广场协议后日本经济陷入了衰退的30年尤其是20世纪90年代初,日本泡沫经济的破灭更是严重打击了日本经济。政治和军事上,日本从未完全独立,始终是美国的仆从与附庸。与欧元相比,与日元挂钩的主权货币几乎没有。

通过上述讨论,可以得到以下有关货币国际化的经验和教训:第一,尽管经济规模对于货币国际化至关重要,但二者之间存在明显的时间滞后。19世纪与20世纪,美元与英镑的沉浮是很好的例证。1872年,美国经济超越英国,但到1913年,英镑依然处于国际储备货币的第一位,美元甚至还不及法国法郎和德国马克。导致这种滞后既有军事和政治因素的原因,也有网络外部性与路径依赖的原因。无论如何,滞后性决定了一国经济规模的扩张与强大并不会自动、迅速地导致其货币的国际化。

第二,经济规模并非决定国际货币地位的充分条件,更不是唯一条件。1945年之前的约80年,美国经济均强于英国,但美元的国际地位却不如英镑。如果不是两次世界大战的缘故以及战后五六十年代经济的下滑与英镑危机的出现,英镑的国际地位不会衰败得如此彻底。20世纪30年代以前,英镑始终保持国际货币的第一位,这与英国强大的政治军事实力相联系。两次世界大战后,英国的这些优势让位于美国。同时,1944年后建立的国际货币金融体系,即布雷顿森林体系为美元的“官方”地位奠定了国际制度基础。

第三,政治和军事因素对国际货币具有重要影响。欧元与日元的国际地位具有天然的宿命。西欧国家欲借经济与货币联盟对抗美国,尽管欧元区经济规模不小,但已发展15年的欧元依然无法挑战美元,甚至还在为自己的前途担忧。[34] 在20世纪80年代中后期,日本兴致勃勃地推动日元国际化但事与愿违,一个重要的原因是,货币并非仅仅是货币。美元是美国全球霸权的神经中枢元件。[35] 在一定意义上,没有超级国际化的美元,就没有美国今日的世界霸权。无论是欧元或日元,其所在国(地区)都从属于美国的政治和军事。只要欧元区国家和日本在政治军事上还附属于美国,那么无论欧元区与日本经济规模如何,其货币的国际地位都不会有很大的改观。由此不难理解,日本鼓噪的日元国际化注定要失败。

第四,政府的支持与时机选择对于成功的货币国际化非常重要。美元曾长时间未能进入国际货币体系的前列,与其迟迟没有建立中央银行有很大关联。欧元国际化进展缓慢,也与欧洲中央银行对于欧元国际作用的消极态度分不开。自欧元诞生伊始,欧洲中央银行系统就对欧元采取放任自流的管理方式。欧洲中央银行认为,欧元国际作用的发挥由市场力量主导与推动。[36] 就日元而言,20世纪80年代以前,日本经济增长强劲的同时美国多次发生美元危机及经济滞胀,但日本当时迟迟不愿日元国际化,没有抓住历史机遇。但当其主动推行日元国际化之时,经济又陷入衰退与相对下滑之中不能自拔。这些也是欧元、日元国际化难有明显改观的重要原因。

三、人民币国际化热的战略反思

结合前述的学术研究不足和货币国际化历史经验与教训分析,我们需要深入、冷静地思考当前国内的人民币国际化热,特别是有关人民币国际化的路径与策略的讨论。笔者认为,以下四个方面需要引起决策层的重视。

(一)人民币国际化的国家战略蓝图被忽视

与英镑、美元甚或欧元国际化不同,人民币国际化的外部环境完全不同。此外,人民币国际化也是人类有史以来的一个创举,属于系统工程。迄今为止,中国尚未形成人民币国际化的一揽子国家战略,相关实践仍然是“摸着石头过河”。反观历史上的货币国际化,往往有其得天独厚的条件和更为宏大的战略规划:英镑国际化与英国首先发生产业革命并疯狂拓展海外殖民地有关,且英国是近代金融业最发达的国家;美元国际化起初并没有得到充分重视,也不存在中央银行,但两次世界大战带来的契机以及二战后布雷顿森林体系的建立奠定了美元的全球主导地位;欧元的国际化得益于欧盟的诞生。人民币国际化一方面缺乏类似的得天独厚的条件,另一方面,美元主导的国际货币体系也不利于人民币的国际化。因此,中国要维护金融权益与安全,就必须要有一个经济、政治、军事及外交的一揽子战略蓝图。[37] 认为货币国际化主要由市场决定的看法是相当幼稚的。过去3个世纪的主导性国际货币从来都不是完全由市场决定,尤其是牙买加体系后的美元。

(二)人民币国际化的政治与军事维度被忽视

上文从有关国际货币的历史经验中已经得出结论,经济规模充其量是国际货币的必要条件,绝不是充分条件;换句话说,经济规模是一级条件,而非二级条件。论经济因素,欧元区、日本甚或中国规模都非常大,但是美元是超级国际货币。即使布雷顿森林体系正式解体,美元也维持着强大的国际影响力。这除了美国依然是世界头号经济强国外,与美国政治军事有很大关联。同时,二战后的国际秩序依然由美国主导,一系列国际经济与金融安排都有利于维持美元的国际地位。这表明,美国拥有在国际舞台上发挥领导性作用的优势,无论是联合国还是国际货币基金组织、世界银行或世界贸易组织,美国的政治影响力独一无二。就军事而言,美国更是世界超级大国。美国拥有世界最强大的军事能力,每年军费开支都稳居全球第一,而且数额超过中国与俄罗斯军费开支的总和。美国不但拥有绝对数额庞大的军费预算,其军费占GDP的比例也是中美俄三国中最高的。[38] 正是由于美国拥有这样强大的军事力量,才使得美元能够在60年来不断贬值的情况下,却依然保持国际货币领导者的地位,而且与英镑、日元、甚或欧元拉开了极大的距离。相比之下,中国对人民币国际化的思考中,严重忽视了决定人民币国际地位的非经济因素尤其是政治、军事因素,严重缺乏通盘战略考量。

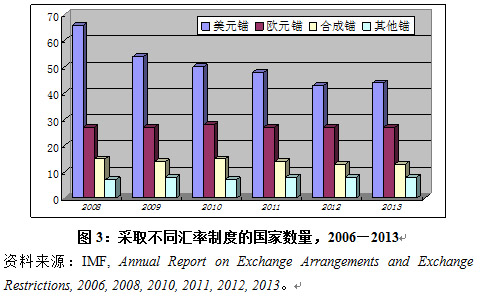

从全球汇率制度的钉住情况更能看出美元超强的国际地位。1997年东南亚金融危机爆发后,国际金融界盛行汇率制度的两极化,认为汇率制度要么实行硬钉住即完全美元化或共同货币,要么实行完全自由市场浮动,其他中间制度都会消亡。[39] 但这一观点并没有为最近15年的汇率制度所证实,实行钉住汇率等中间汇率制度的国家依然很多。需要强调的是,无论是美国学者到处兜售的完全美元化还是货币局制度或钉住美元的汇率制度,都只会维持或增强美元的国际地位,都与美国霸权利益攸关。目前,全球有40多个国家采取钉住美元的汇率制度,无形中强化了美元的国际货币地位(图3)。

目前,中国的军事实力与美国存在相当大的差距,这使得人民币的国际可接受性与国际信心面临较大挑战。在推进人民币国际化的过程中,军事实力的欠缺不容忽视。只有进一步提升军事实力,并彻底解决领土与边界问题,人民币的国际信心才能树立,人民币国际化才有可能成功甚至取代美元。

(三)人民币国际化的长期性被忽视与低估

人民币走向国际化将是一个长期的国家战略,也是一个漫长的动态过程。或者说,人民币成为主要货币也会存在滞后性问题,但目前的理解和预期往往过于乐观,特别明显地体现在以下四个误解上。

首先是人民币成为国际外汇市场第九大货币的假象。根据国际清算银行(Bank for International Settlement)的统计数据,2013年4月人民币日均外汇交易量接近1,200亿美元,位于全球外汇交易量第九位。需要指出的是,这一排位实质意义不大。美元依然是外汇市场上最火爆的交易货币,日均交易量高达46,520亿美元,欧元与日元则分别为17,860亿美元、12,310亿美元。尽管人民币与美元在全球外汇交易市场上的排名似乎差距不大,但二者的外汇交易量根本不在一个数量级。

第二,中国外汇市场规模依然偏小。2013年,英国是全球最大的外汇交易市场,英国本土交易量日均达到27,260亿美元,占全球日均外汇交易量的40.9%。其次是美国,日均交易量达到12,630亿美元,占全球日均交易量的18.9%。而中国外汇交易量日均只有440亿美元,仅占全球日均外汇交易量的0.7%。中国的外汇市场不仅无法与伦敦、纽约相比,即使与新加坡、中国香港、日本等外汇市场的第二梯队相比也还有很大的差距。

第三,尽管中国目前是全球最大的贸易国家,但人民币在全球支付体系的地位可以忽略不计。环球金融电讯协会(SWIFT)每月人民币跟踪报告显示,人民币排名虽已位居第七位,市场份额却仅为1.64%。2014年8月,美元市场占有率为43.82%,欧元则为29.13%。[40] 至于国际货币体系中的第二梯队,英镑、日元等则远逊色于欧元与美元。

第四,目前中国签署的双边本币互换协议大多处于“休眠”状态。2014年10月,中国与26个国家及地区签署了总额达2.88万亿元人民币的双边本币互换协议。这些协议无疑有着重要的政策含义,既为维护中国与主要贸易伙伴国金融稳定提供了官方合作机制,也有利于人民币走出国门从而加快人民币国际化的进程。但所有上述协议目前都停留在纸上,并没有实质性的内容。[41] 相反,美国中央银行与英国、欧洲中央银行、日本、韩国签署的货币互换协议,都进行了实质性的使用。此外,尽管韩国与中国签署了货币互换协议,但并没用动用人民币,而是以美元缓解韩国遭受的金融压力。[42] 相对于人民币互换的“休眠”状态,美联储在2007年12月17日至2010年7月13日期间,通过美元互换向欧洲中央银行等提供了累计超过10万亿美元的流动性。由此可知,目前人民币的国际地位还微乎其微。或者说,人民币国际化的初始状态不容乐观,因而人民币迈向国际舞台的长期性不可低估。

(四)人民币国际化的微观经济与金融基础被忽视

人民币成为国际货币,需要有强大的微观经济与金融基础。现在国内外的研究普遍关注于资本账户开放、金融市场发展,但人民币国际化的微观基础远不止于此。当前的讨论多从中国经济规模出发,但庞大的规模并不代表经济的全球竞争力。根据2014年世界经济论坛(WEF)的全球竞争力报告,中国经济竞争力位列全球第28位,落后于绝大部分发达国家。同时,中国经济依然靠投资、外贸拉动。对于外贸而言,尽管中国是最大的贸易国家,但进出口中外商投资企业依然占据半壁江山。尽管近年来外商投资企业在中国贸易中的地位与影响有所减弱,但分量依然很重。根据国际货币的理论与经验,由于中国过度依赖外商投资企业,加上中资企业国际竞争力的劣势,人民币作为跨境商品贸易报价的概率不会很高。事实上,从2009年至今,中国大力推进人民币跨境贸易结算,但2013年跨境人民币结算额只有30,189亿元,仅占中国进出口总额的11.69%。

人民币国际化的另外一个微观基础是中资银行业的国际化不足。中国有工商银行、农业银行、中国银行、建设银行等大型金融机构,且已跻身全球大银行之列。但其主要业务仍在国内,大部分国际化经营也集中在香港特区。与美国、英国等金融强国相比,中国的银行业国际化经营程度非常低。[43] 同时,中国本土金融业在国际金融舞台上的声音微乎其微。这造成一个后果,即人民币国际化缺乏中国本土的世界银行家。没有中资银行发挥世界银行家的功能,不但会使中国本土金融业丧失人民币国际化带来的巨大业务空间,也会使人民币国际化在海外步履艰难。因为人民币要充当国际货币,不仅要成为与中国相关联的国际贸易与投资的载体货币,而且要成为中国以外的第三方国家之间的载体货币。目前中资银行业国际存在的严重滞后,意味着中资银行业未能为世界人民币的投资管理等业务发挥世界银行家的功能。

对上述四个问题的忽视,意味着人民币国际化的困难被严重低估,而且将阻碍人民币国际化的稳步推进。同时,没有对这些问题的全面审视与考察,必然在出台人民币国际化政策时会为诸如“第九”与“第七”之类的排名所迷惑,从而不利于全面、通盘的政策决策。

四、人民币国际化的一揽子战略

通过上述分析,笔者认为人民币国际化的持续推进需要政府“有形的手”与市场“无形的手”珠联璧合,全力打造。

(一)尽快出台人民币国际化的国家蓝图

人民币国际化不仅是中国金融部门的事务,更是关乎21世纪中国经济与国家安全的大事。从国家层面制定人民币国际化战略蓝图至关重要,而且时间紧迫。国家战略蓝图要体现国家意志、维护国家利益。战略蓝图应制定未来20—30年间中国推进人民币国际化的大政方针。譬如,经济上如何进一步加快创新,金融上如何深化市场改革,政治上如何与周边国家建立互信,军事上如何实现现代化、发挥中国人民解放军的威慑作用。关键是,国家蓝图要统筹国家各部门利益,确保在人民币国际化问题上协同发力,稳步推进。

国家战略蓝图将为人民币国际化的目标、方向、政策措施等诸多问题提供前瞻性指引。在这一方面,可以充分汲取日元国际化的失败教训。拥有国家战略才能避免目前人民币国际化“犹抱琵琶半遮面”的困境。此外,通过出台国家战略蓝图,可以定期检讨各部门政策,协调并完善人民币国际化的政策方针。这样人民币国际化才会获得成功,也有利于避免类似欧元、日元国际化过程中的短视行为。最后,人民币国际化战略蓝图需要由国务院领导,中国人民银行牵头,覆盖金融监管当局、大型金融机构、商务部、外交部等部门,全国人大参与制订,最终由中央政府对外公布。

(二)进一步提升中国的军事实力,切实维护中国自身安全与世界和平

作为最大的发展中国家,同时也是最具发展前景的新兴市场国家之一,中国在维护自身安全并承担国际义务方面的压力越来越大。中国目前的军事实力与维护中国自身安全及承担国际义务的要求还有很大差距。这无疑也会制约中国经济的腾飞,妨碍人民币发挥国际作用。所以,为了国家利益以及实现人民币国际化,中国需要超越经济规模这一维度,在军事、政治、外交层面提升中国的整体实力。

一方面,中国需要加大军事投入、加快国防现代化建设步伐尤其是要提高尖端军事技术的投入与创新能力,力争在军事技术上追赶甚至超越美国等西方国家。通过提升军事实力,中国首先应确保自身领土安全,然后要维护中国的海外利益。同时,中国要进一步承担国际义务,包括维和行动、国际救灾等等。中国不做世界警察,但要做世界和平与安全的维护者。在此基础上,世界各国对于人民币的长远信心才能建立起来。

另一方面,中国需要尽快与周边国家处理好关系,力争彻底解决领土争端。在南海问题上,中国应与主要当事国展开双边谈判,探讨各方都能接受的和平解决方案。南海问题的久拖不决,将极不利于人民币的国际化。事实上,日元与德国马克国际化的经验已经说明,地区性影响力是货币国际化的重要环节。日元在亚洲并没有形成日元区,缺乏亚洲区域货币的根基,最终日元国际化半途而废。德国马克则不然,由于拥有稳健的西欧后院,马克得以成为欧洲国家的名义锚,进而其国际化相对成功。面对当前复杂的周边外交形势,中国应采取外交新思维,与周边邻国捐弃前嫌,致力于亚洲人治理亚洲、建设亚洲、共享亚洲,这将有助于推动人民币成为亚洲的核心货币。

(三)充分认识人民币国际化的艰巨性,利用条件推动人民币国际化

认识到人民币国际化的艰巨性,但要充分利用一切可能条件切实推进人民币的国际存在。认识到人民币国际化的长期性、复杂性与艰巨性,做好长期努力的思想准备,更好地做好人民币国际化的各项工作。更重要的是,认识到艰巨性就不会为人民币国际化的虚假或者没有实质意义的假象所迷惑。切实推进人民币的国际化,需要做好以下几点。

第一,通过金砖国家开发银行以及亚洲基础设施投资银行,推行人民币国际化。从目前情况来看,这些机构的规模都以美元计价,各国出资额也以美元为准。中国有必要推动上述机构以人民币为计价基准,甚至以人民币为出资货币。对于那些缺乏人民币或者美元等外汇储备的参与国家,可以商讨通过中国贷出人民币资金的相关安排。借助金砖国家开发银行与亚洲基础设施投资银行,人民币国际化将获得新的活动舞台。

第二,人民币的双边本币互换需要落实到位。截至目前,人民币双边本币还停留在纸面与协议上。中国政府及中央银行需要切实抓紧落实到位,这样人民币国际化的步伐才会更加坚实。

第三,力争在对中国有重要影响的大宗商品贸易中使用人民币计价结算。中国现在成为包括铁矿石、石油等大宗商品的最大买家,因而应该争取贸易伙伴使用人民币计价结算。在保证互惠互利的前提下,切实扩大人民币的国际影响。

(四)夯实人民币国际化的微观基础

提高中国经济的核心竞争力,夯实人民币国际化的微观经济基础。一国经济的长期可持续发展依赖于高端技术的创新。在进一步全面深化改革开放的背景下,中国将致力于提高技术的核心竞争力,这可为人民币充当报价货币提供更强有力的微观基础。同时,只有中资企业成长为具有世界一流技术水平的跨国性企业,中国经济才有更大的话语权,而人民币的国际使用才有可能完全实现。

同时,提升中资银行业或中资金融业的国际化经营管理水平和国际竞争力,是人民币国际化成功的重要金融基础。中国不但需要放开资本市场、实现人民币完全可自由兑换,还需要实现宏观金融政策的独立自主以及中央银行从国务院的独立,同时要把中资银行业打造成世界一流的跨国金融企业。在这方面,中国的规模很大,但国际竞争力还处于下游水平。提升中资银行业的国际化程度与国际竞争力,是我国人民币国际化战略蓝图的重要内容之一。而且人民币发挥更大的国际作用与中资银行国际化及国际竞争力具有相辅相成的关系。目前,中国本土银行的主要缺陷在于技术创新不足,全能化经营管理能力不强尤其在投资银行业方面。中国经济具有良好的发展前景,但中国的投资银行业却被美国、英国等西方国家所垄断。进一步提升中资银行的投资功能,做好国内投资银行业务,然后在国际舞台上发挥作用,应该是中资银行业未来发展的重要方向。当中资银行业能在更大的舞台上发挥作用的时候,人民币充当主要国际货币的世界银行家条件也将得以满足。与此相应,人民币的国际作用又可以为中资银行业带来大量的业务空间与盈利机会。譬如,人民币完全充当国际货币后,中资银行业可以直接利用人民币向海外发放贷款、进行投资。

文献来源:《国际展望》

注释:

[1] 20世纪末,人民币国际化问题已为国内经济学家所关注。参见陈彪如:《关于人民币迈向国际货币的思考》,载《上海金融》1999年第4期,第4-6页。

[2] 周小川:《关于改革国际货币体系的思考》,中国人民银行,2009年3月23日,http://www.pbc.gov.cn。

[3] 虽然有关人民币国际化的学术研究与政策呼吁都非常积极,但中国政府并未明确提出人民币国际化行动蓝图,这与日元国际化正式启动后日本政府的角色形成鲜明对比。

[4] 关于过去30多年中国改革开放的成效,国内外学者进行了很好的评述。可参见林毅夫等:《中国的奇迹:发展战略与经济改革》,上海三联书店1999年版;Loren Brandt and Thomas Rawski eds., China’s Great Economic Transformation, New York: Cambridge University Press, 2008;等。

[5] 参见李建军等:《人民币国际化发展现状、程度测度及展望评估》,载《国际金融研究》2013年第10期,第58-65页;T. P. Bhat, “Yuan: Towards an International Reserve Currency,” India Quarterly: A Journal of International Affairs, Vol. 69, No. 3, 2013, pp. 249-263; Lee Jong-Wha, “Will the Renminbi Emerge as an International Reserve Currency?” The World Economy, Vol. 37, No. 1, 2014, pp. 42-62;等。

[6] 陈彪如:《关于人民币迈向国际货币的思考》,第4-6页;郭建伟等:《人民币国际化:现实与前瞻》,载《经济问题》2013年第1期,第67-72页;张之骧:《国际汇率安排和人民币国际化》,载《现代国际关系》2010年第6期,第4-5页; Wu Friedrich, Pan Rongfang, and Wang Di, “The Chinese Renminbi (Yuan): A New Global Currency in the Making?” World Economics, Vol. 11, No. 1, 2010, p. 147; 等。

[7] 李稻葵等:《人民币国际化:计量研究及政策分析》,载《金融研究》2008年第11期,第1-16页;李建军等:《人民币国际化发展现状、程度测度及展望评估》,载《国际金融研究》2013年第10期,第58-65页;姜凌:《人民币国际化理论与实践的若干问题》,载《世界经济》1997年第4期,第19-23页;宗良等:《人民币国际化的历史机遇和战略对策》,载《国际贸易》2010年第1期,第63-68页;Bhat, “Yuan,” pp. 249-263; Ito Takatoshi, “China as Number One: How About the Renminbi?” Asian Economic Policy Review, Vol. 5, No. 2, 2010, pp. 249-276; Lee Jong-Wha, “Will the Renminbi Emerge as an International Reserve Currency?”, pp. 42-62; Roubini Nouriel, “The Almighty Renminbi?” The New York Times, May 13, 2009, http://www.nytimes.com/2009/05/14/opinion/14Roubini.html?_r=0; Vallée Shahin, The Internationalization Path of Chinese Renminbi, Bruegel Working Paper, No. 5, 2012;等。

[8] Kenen Pete, The Role of the Dollar as a International Currency, New York: Group of 30, 1983.

[9] 参见高海红、余永定:《人民币国际化的含义与条件》,载《国际经济评论》2011年第1期,第46-64页;李婧:《人民币国际化道路设计的再评估》,载《经济社会体制比较》2014年第1期,第42-51页;李玉梅:《人民币国际化进程中的障碍与政策建议》,载《国际贸易》2012年第11期,第32-33、52页;王元龙:《关于人民币国际化的若干问题研究》,载《财贸经济》2009年第7期,第16-22页;张斌、徐奇渊:《汇率与资本项目管制下的人民币国际化》,载《国际经济评论》2012年第4期,第63-73页;赵锡军等:《全球金融危机下的人民币国际化:机遇与挑战》,载《亚太经济》2009年第6期,第17-22页;Cohen B., “Will History Repeat Itself? Lessons for the Yuan,” ADBI Working Paper, No. 453, Tokyo: Asian Development Bank Institute, 2014; Prasad Eswar and Lei Ye, “Will the Renminbi Rule?” Finance & Development, Vol. 49, No. 1, 2012, pp. 26-29; Yu Yongding, “Revisiting the Internationalization of the Yuan,” in Masahiro Kawai, Mario B. Lamberte, and Peter J. Morgan eds., Reform of the International Monetary System: An Asian Perspective, Berlin: Springer, 2014, pp. 107-129;等。

[10] 韩龙:《美元崛起历程及对人民币国际化的启示》,载《国际金融研究》2012年第10期,第37-45页;潘英丽等:《体现国家核心利益的人民币国际化推进路径》,载《国际经济评论》2012年第3期,第99-109页;曲凤杰:《后危机时代人民币国际化:定位、挑战和对策》,载《国际贸易》2010年第6期,第38-44页;张明、何帆:《人民币国际化进程中在岸离岸套利现象研究》,载《国际金融研究》2012年第10期,第47-54页;Tavlas George S., “Internationalization of Currencies: the Case of the US Dollar and Its Challenger Euro,” International Executive, Vol. 39, No. 5, 1997, pp. 581-597;等。

[11] 郝宇彪等:《人民币国际化的关键:基于制约因素的分析》,载《经济学家》2011年第11期,第64-72页;赵海宽:《人民币可能发展成为世界货币之一》,载《经济研究》2003年第3期,第54-60页;Prasad E., “Global Implications of the Renminbi’s Ascendance,” ADBI Working Paper, No. 469, Tokyo: Asian Development Bank Institute, 2014;等。

[12] 陈建奇等:《人民币国际化研究文献综述》,载《经济研究参考》2014年第6期,第34-46页;高洪民:《人民币国际化与上海国际金融中心互促发展的机理和渠道研究》,载《世界经济研究》2010年第10期,第22-27页;马荣华:《人民币国际化进程对我国经济的影响》,载《国际金融研究》2009年第4期,第79-85页;王国刚:《人民币国际化的冷思考》,载《国际金融研究》2014年第4期,第3-14页;郑木清:《论人民币国际化的道路》,载《复旦学报(社会科学版)》1995年第5期,第29-35页;等。

[13] 黄海洲:《人民币国际化:新的改革开放推进器》,载《国际经济评论》2009年第4期,第5-7页;王信:《人民币国际化进程中的问题和收益研究》,载《国际贸易》2011年第8期,第51-55、65页;等。

[14] 沙文兵等:《人民币国际化的条件、影响与路径——近期国外文献的一个综述》,载《经济问题探索》2014年第2期,第179-183页。

[15] Lien Donald, Chongfeng Wu, Li Yang, and Chunyang Zhou, “Dynamic and Asymmetric Dependences Between Chinese Yuan and Other Asia-Pacific Currencies,” Journal of Futures Markets, Vol. 33, No. 8, 2013, pp. 696-723.

[16] 在人民币国际化之前、欧元诞生之后,早期的三极货币体系是美元、欧元及日元。See Philipp Hartmann and Otmar Issing, “The International Role of the Euro,” Journal of Policy Modeling, Vol. 24, No. 2, 2002, pp. 315-345; M. Fratzscher and A. Mehl, “China’s Dominance Hypothesis and the Emergence of a Tri-Polar Global Currency System,” European Central Bank Working Paper, No.1392, Frankfurt am Main, 2011.

[17] Hwang Jyh-Dean, “Renminbi as Number two in East Asia,” Asian Economic and Financial Review, Vol. 3, No. 1, 2013, pp. 28-38.

[18] Park Yung Chul and Chi-Young Song, “Renminbi Internationalization: Prospects and Implications for Economic Integration in East Asia,” Asian Economic Papers, Vol. 10, No. 3, 2013, pp. 42-72.

[19] 参见庄太量等:《人民币国际化与国际货币体系改革》,载《经济理论与经济管理》2011年第9期,第40-47页;Jenkin Paul and John Zelenbaba, “Internationalization of the Renminbi: What It Means for the Stability and Flexibility of the International Monetary System,” Oxford Review of Economic Policy, Vol. 28, No. 3, 2012, pp. 512-531;等。

[20] Wei Shang-Jin, The Renminbi’s Role in the Global Monetary System–Commentary, Proceedings, Federal Reserve Bank of San Francisco, November, 2011, pp. 199-206.

[21] 陈炳才:《关于推动国际金融(货币)体系改革及推进人民币国际化的探讨》,载《财贸经济》2010年第10期,第13-18页;黄益平:《国际货币体系变迁与人民币国际化》,载《国际经济评论》2009年第3期,第20-25页;邵鹏斌:《美元国际化进程对人民币国际化的启示》,载《经济学动态》2009年第10期,第57-60页;王桤伦、陈霖:《人民币国际化的机会之窗已经打开——推进人民币国际化的战略意义、现实可能及步骤措施》,载《国际贸易》2010年第7期,第56-60页;等。

[22] 李永宁等:《超主权货币、多元货币体系、人民币国际化和中国核心利益》,载《国际金融研究》2010年第7期,第30-42页;孙杰:《跨境结算人民币化还是人民币国际化?》,载《国际金融研究》2014年第4期,第39-49页;谭雅玲:《透过人民币国际化偏颇思考中国竞争力》,载《国际贸易》2009年第7期,第60-62页;等。

[23] 鲁政委:《人民币国际化:历史潮流与政策选择》,载《中国金融》2009年第10期,第38-40页。

[24] 何慧刚:《人民币国际化:模式选择与路径安排》,载《财经科学》2007年第2期,第37-42页;黄权国:《人民币国际化的新思路》,载《国际金融研究》2012年第12期,第26-32页;王炜瀚等:《人民币国际化视野下中国石油进口的人民币结算探讨》,载《财贸经济》2011年第1期,第108-115页;殷剑峰:《人民币国际化:“贸易结算 离岸市场”,还是“资本输出 跨国企业”?——以日元国际化的教训为例》,载《国际经济评论》2011年第4期,第53-68页;钟红:《人民币国际化发展道路的选择》,载《国际贸易》2012年第3期,第8-40页;等。

[25] 欧元与美元的交锋可以提供一个参照,观点论战详见:Chinn Menzie and Jeffrey A. Frankel, “Why the Euro Will Rival the Dollar,” International Finance, Vol. 11, No. 1, 2008, pp. 49-73; Adam S. Posen, “Why the Euro Will not Rival the Dollar,” International Finance, Vol. 11, No. 1, 2008, pp. 75-100。

[26] Chey Hyoung-kyu, “Can the Renminbi Rise as a Global Currency? The Political Economy of Currency Internationalization,” Asian Survey, Vol. 53, No. 2, 2013, pp. 348-368.

[27] 美元与英镑储备货币数据来自Robert Triffin, The Evolution of the International Monetary System: Historical Reappraisal and Future Perspectives, New Jersey: Princeton University, 1964, p. 66.

[28] 关于英国殖民地对英镑的影响,可参阅Susan Strange, Sterling and British Policy, London: Oxford University Press, 1971, pp. 21-23, 41-43。

[29] 有学者认为,美元在1920年前后就已经成为世界头号国际货币,但在1930年又退回到第二位,英镑重新成为主导货币。See Barry Eichengreen and Marc Flandreau, “The Federal Reserve, the Bank of England and the Rise of the Dollar as an International Currency, 1914-39,” BIS Working Paper, No. 328, pp. 17-18.

[30] IMF, Annual Report 1974, Washington DC: IMF, 1974, pp. 163-164.

[31] George S. Tavlas, “On the International Use of Currencies: The Case of the Deutsche Mark,” IMF Working Paper, No. 90/3, January, 1990.

[32] 详见:Taguchi Hiroo, “On the Internationalization of the Japanese Yen,” in Takatoshi Ito and Anne O. Krueger eds., Macroeconomic Linkage: Savings, Exchange Rates, and Capital Flows, NBER-EASE Vol. 3, Chicago: University of Chicago Press, 1994, pp. 335-357。

[33] 1984年,日本政府高调宣布推动日元进一步国际化后,日本财务省成立推进日元国际化工作组(Study Group for the Promotion of the Internationalization of the Yen)。

[34] 2010年欧洲金融与债务危机爆发后,欧元区的西班牙、希腊、爱尔兰等国家陷入困境,人们开始担忧欧元的前景。

[35] 2014年6月30日,法国最大的银行巴黎银行集团被美国司法部等部门罚款89亿美元,以惩戒该行违背美国法律与伊朗等国进行交易。同时,美国纽约州金融监管局还暂停该行在纽约州的美元清算服务一年。这次罚款与美元独特的超强国际货币地位相关。

[36] See ECB, The International Role of the Euro, Frankful am: ECB, 2014.

[37] 20世纪80年代末,日本政府也出台了日元国际化的国家蓝图,但只是经济与金融方面的规划。

[38] SIPRI Military Expenditure Database 2014, http://milexdata.sipri.org.

[39] 关于中间汇率制度消亡及汇率制度两极化的讨论,可参见Fischer Stanley, “Exchange Rate Regimes: Is the Bipolar View Correct?” The Journal of Economic Perspectives, Vol. 15, No. 2, 2001, pp. 3-24。

[40] See SWIFT, SWIFT RMB Tracking Report, September 2014, pp. 1-3.

[41] 2014年5月30日,中国首次实施双边本币互换协议,即中国企业动用4亿韩元,约合240亿人民币。详见:《中韩双边本币互换协议下首次动用韩元资金》,中国人民银行,2014年5月30日,http://www.pbc.gov.cn。

[42] 根据美联储的统计,2009年韩国累计动用414亿美元的互换额度。

[43] 中国银行的国际化程度约为20%,但其国际业务大部分集中在香港特区。中国工商银行近年国际化步伐在加快,但仍远远落后于中国银行,与美英等跨国金融巨头相比,差距更大。美英等跨国金融巨头的国际化程度都在50%或更高,其中美国的花旗银行、英国的汇丰银行国际化程度最高。